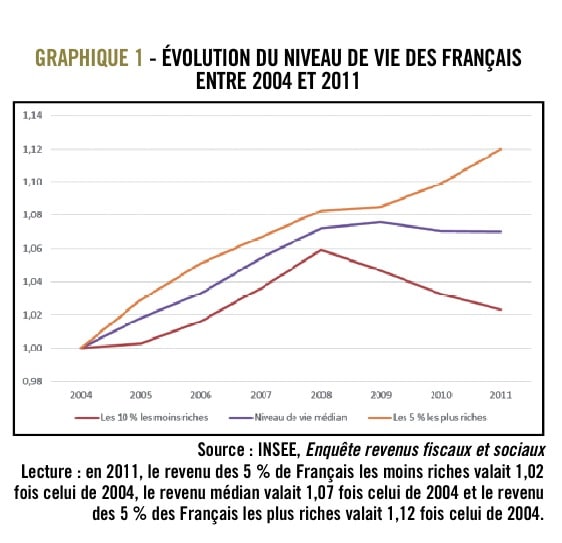

Tu vas découvrir dans cet article pourquoi les riches deviennent de plus en plus riches, et comment toi aussi, tu peux profiter de la puissance des intérêts composés pour obtenir le même effet à ton échelle.

Les intérêts composés n’exposent pas toute la réponse à la question ci-dessus, mais sont parmi les outils les plus explosifs pour augmenter ton patrimoine !!

Les intérêts composés, c’est quoi ?

Quand on pense aux intérêts, on pense souvent directement au crédit que l’on fait pour financer sa voiture, sa maison, etc…

Il est certes possible de toucher des intérêts en achetant des titres de dette. La dette de l’état par exemple. Tu achètes l’obligation (le titre de dette), et le débiteur te rembourse tous les mois avec des intérêts …

… mais les intérêts au sens où on l’entend, c’est bien plus… c’est également:

- les rentes des loyers et la plus-value à la revente dans l’immobilier,

- les dividendes et la hausse des cours en bourse,

- …

On appelle ça les intérêts simples.

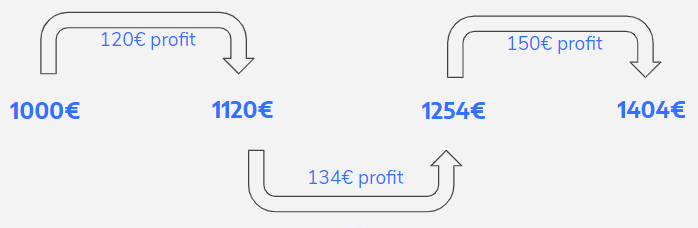

Les intérêts composés, c’est les intérêts reçus en réinvestissant les intérêts précédemment obtenus.

Ce schéma montre l’augmentation des profits chaque année sur un capital de départ de 1000€. La condition, c’est de réinvestir ses profits plutôt que de s’acheter une télé avec !

La puissance des intérêts composés en bourse

Je vais prendre l’exemple des actions en bourse qui versent des dividendes.

Beaucoup d’entreprises versent des dividendes croissants depuis de nombreuses années. Un dividende est un versement cash sur ton compte lorsque tu détiens des actions d’une société. Il n’est pas versé par toutes les sociétés, mais c’est l’un des moyens de fidéliser les investisseurs.

Trois facteurs entrent donc en compte pour l’augmentation du capital

- L’augmentation du dividende chaque année

- L’augmentation du cours de l’action

- Le réinvestissement des dividendes dans de nouvelles actions

Si le risque en bourse est élevé, l’espérance de gain est importante, et d’autant plus si on réinvestit les dividendes.

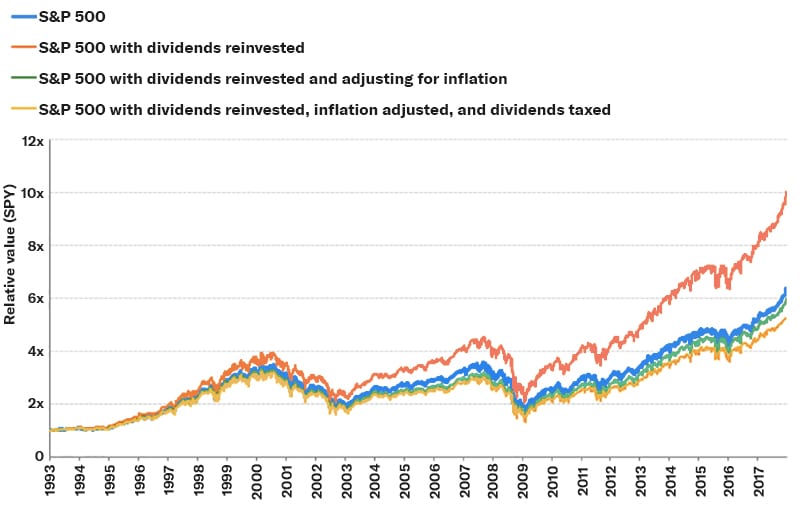

Le S&P500 est l’indice de référence pour le marché américain. On remarque plusieurs choses:

- La performance sur le long terme sans réinvestir les dividendes est honorable (x6)

- Lorsqu’on réinvestit les dividendes, on explose le rendement sur le long terme (x10)

- Si on prend en compte l’inflation (la hausse du coût de la vie), on « annule » le gain obtenu par le réinvestissement

- Si on prend les taxes en compte, on passe bien en dessous de la première courbe.

« Ok, c’est bien gentil, mais alors, pourquoi réinvestir si l’inflation et les impôts prennent les gains ? »

Bon, évidemment, le graphique ci-dessus ne montre pas le gain espéré avec l’inflation, les taxes sans réinvestir les dividendes. Il serait correct, mais ridicule en comparaison !

Puis en 24 ans, ton capital aurait tout de même quintuplé si tu avais investi dans un bon index S&P500.

Pour ma part j’étais trop jeune à cette époque, et pour ceux qui ne l’étaient pas, ce n’est pas l’heure de regretter, mais l’heure de comprendre qu’on a tout a gagner à investir sur le long terme, et réinvestir ses gains.

La puissance des intérêts composés n’est pas intuitive

La tendance des intérêts composés est exponentielle. Et comme toute courbe à tendance exponentielle, notre cerveau n’est pas constitué pour comprendre naturellement ce genre de choses.

Calculer 100€ à 5% d’intérêt est facile du moment qu’on ne réinvestit pas. Tous les ans on gagne 5€, et c’est tout.

Si on compose les intérêts, il faut sortir sa calculette, parce qu’à partir de la deuxième année, on se base sur un capital de 105€ au lieu de 100€ !

C’est là toute la force du système, encore faut-il la comprendre, et l’utiliser à son avantage.

Les impôts et taxes influencent fortement le rendement à long terme

Oui c’est vrai, mais il n’y a pas d’astuces miracles pour éviter les taxes.

Ils diminuent le rendement sur le court terme, mais comme c’est le montant que tu peux réinvestir, l’impact est d’autant plus énorme sur le long terme.

MAIS, ce n’est pas une fatalité.

Déjà, donner sa contribution citoyenne n’est pas un mal, au contraire.

De plus, le graphique ne tient pas compte d’un truc essentiel … le fait que tu continues d’approvisionner ton capital fréquemment.

Et oui, l’idée, ce n’est pas de mettre 100€ sur son PEA et d’aller hiberner comme un champion pendant 25 ans, mais d’arroser sa plante fréquemment pour la faire grandir.

Et tout comme il ne faut pas noyer sa plante en l’arrosant excessivement, puis ne plus y faire attention pendant 1 an, il ne faut pas balancer toute son épargne d’un coup en bourse. Ce sera le sujet d’un prochain article.

Les intérêts composés, ça se calcule comment ?

« J’ai peur … »

Quelqu’un qui dormait en cours de maths

Quand faut y aller, …

- A = montant accumulé, incluant les intérêts

- C = Capital de départ

- r = taux annuel (rate en anglais)

- n = périodicité du réinvestissement des intérêts

- t =nombre d’années considérés.

Bon, la plupart des articles traitant de ce sujet sur le net commencent par aborder les intérêts composés en donnant cette formule qui a de quoi faire peur. J’ai préféré l’aborder en dernier, car c’est tout de même important de le savoir, et moins effrayant.

Tu as déjà tout pour la comprendre… C’est très simple.

L’idée, c’est que tu peux jouer sur plusieurs chiffres pour améliorer ton capital accumulé.

Soit tu augmentes ton capital investi, soit tu places à un meilleur taux, soit tu attends plus longtemps.

La manière la moins connue est de réinvestir plus souvent. C’est pour cela que les actions américaines sont plus intéressantes de ce point de vue. Elles versent leur dividende tous les trois mois. Les entreprises françaises à quelques exceptions près le versent tous les six mois ou un an.

La différence n’est pas sensationnelle, mais sur le long terme, c’est un facteur intéressant sur lequel jouer.

Tu devrais ceci dit donner la priorité à l’augmentation de ton capital de départ, et choisir de meilleurs placements.

Le temps, à contrario, c’est juste une histoire de patience, le temps nécessaire pour atteindre un montant A donné est dépendant des trois autres variables, donc capitalises dessus. ?