Définition du Price to Earnings Ratio

Le Price to Earning Ratio, est souvent utilisé par les investisseurs pour savoir ce que le marché est prêt à payer pour les actions d’une entreprise X.

Plus simplement, c’est le ratio entre le prix de l’action, et les bénéfices de l’entreprise.

Pourquoi le Price to earnings ratio est important ?

Le PER est un ratio de valorisation.

A ce titre, il permet à l’investisseur d’avoir une idée assez rapide de la valeur de l’entreprise.

Synonymes

- Ratio cours sur bénéfices

- Multiple cours sur bénéfices

Acronymes

- P/E

- PER

- C/B (en français, plus rare)

Formule

Il n’est pas nécessaire de calculer le PER soi-même parce que cette information est disponible gratuitement sur de nombreux sites. En revanche, c’est utile de savoir comment il est calculé pour le comprendre.

Le résultat net est appelé bénéfice lorsqu'il est positif, et déficit (ou perte) lorsqu'il est négatif.

L’une des façons de calculer le PER est le suivant:

Typiquement, on utilisera le cours de l’action au lieu de la capitalisation boursière pour calculer le PER. Donc, on doit calculer le résultat net « par action » également.

Notez que le résultat net par action est également nommé EPS, ou Bénéfice par action. C’est une mesure couramment utilisée.

Grâce à ça, le PER se calcule donc:

Exemple

Vous savez maintenant comment calculer le PER. Le calcul est assez simple pourvu qu’on ait les informations. Considérons un exemple:

L’entreprise AB a reporté un bénéfice par action de 5€, et l’action se vend à 50€. En comparant ces deux nombres vous pouvez en conclure que les investisseurs sont prêt à payer 10 fois les bénéfices par action.

Plus loin, nous allons expliquer comment interpréter le Price to Earnings Ratio.

Je ne veux pas calculer, où trouver le PER ?

Le PER est tellement utilisé qu’il est calculé automatiquement sur de nombreux site. Il faudra faire attention à la fiabilité et la date du calcul.

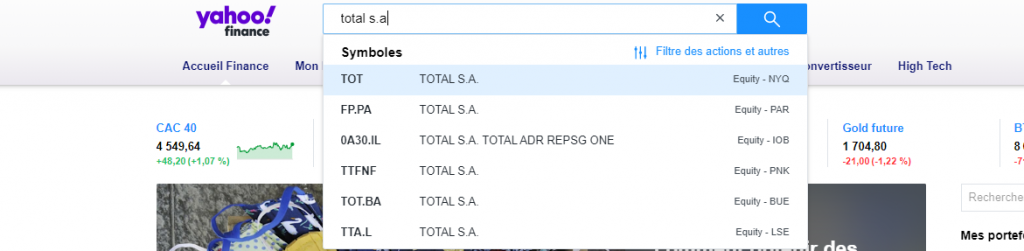

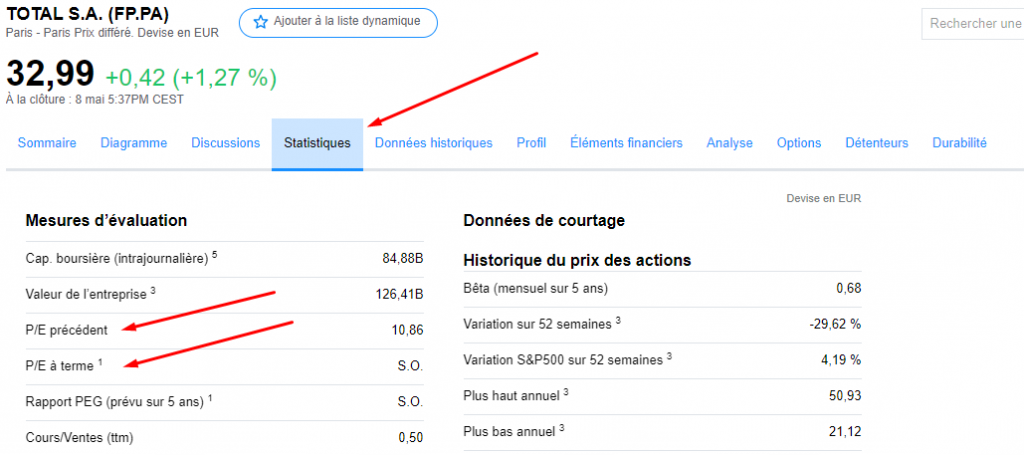

Pour ma part, je trouve le P/E sur Yahoo Finance.

Une fois l’entreprise sélectionnée, il faut aller dans l’onglet statistiques. On trouve ainsi le P/E précédent et le P/E à terme. Le P/E à terme n’est pas tout le temps disponible puisqu’il nécessite une analyse des bénéfices futurs.

Interpréter et analyser le Price to Earnings Ratio

Nous avons compris à quoi sert le PER, et comment le calculer. Il faut maintenant l’analyser.

Donc, qu’est-ce qu’un bon P/E Ratio ?

Plus le P/E est élevé, plus les investisseurs payent pour chaque euro des bénéfices de l’entreprise.

Ainsi, si on reprend l’exemple précédent, un PER de 10x montre que les investisseurs sont prêts à payer 10x la valeur des bénéfices par actions de l’entreprise X pour acheter l’action.

Si le PER est très élevé, soit l’entreprise est sur-évaluée, soit le marché est dans une bulle spéculative.

Avoir le PER d’une seule entreprise, ou sur une seule période ne suffit pas pour avoir une vue d’ensemble.

Si le PER augmente fréquemment, on peut déduire que les investisseurs pensent que les revenus futurs vont augmenter.

Pour savoir si l’entreprise est sur-évaluée ou sous-évaluée, on va devoir comparer le P/E avec d’autres entreprises du même secteur. Si le P/E d’autres entreprises du même secteur est de 15 en moyenne, on pourra déduire que l’entreprise qui a un P/E de 10 est sous-évaluée.

P/E précédent ou P/E à terme

Le P/E précédent, ou trailing P/E, est calculé à partir des bénéfices des derniers rapports financiers. Il est donc considéré plus fiable parce qu’il est calculé à partir de chiffres existants.

Le P/E à terme, ou forward P/E, est calculé grâce aux prévisions de revenus futurs par des analystes ou grâce aux projections faites par l’entreprise même. En réalité, il est impossible de savoir si ces prévisions vont être atteintes.

Vous pouvez utiliser le trailing P/E et le forward P/E ensemble. Si trailing < forward, l’entreprise est supposément en croissance. Inversément, si trailing > forward, l’entreprise est peut-être en difficulté, ou effectue une restructuration de l’entreprise par exemple.